「海外FXで稼ぎたいけど、税金をどう払えばいいのかが不安」

「海外からの入金だから税金って払わなくてもバレない?」

「節税のためにできることってある?」

海外FX業者との取引であっても、原則、確定申告を行い税金を納める必要があります。

この記事では、

- いくら稼いだらそもそも税金を払う必要があるのか

- 節税するための方法

- 海外FXの利益が会社にバレない確定申告の方法

を2025年現在の最新情報や、法律や国際課税の条約に基づき解説します。

【クリックで内容をすぐ見れます!】

CAPITA投資ナビ編集部では、独自に調査したアンケート結果や調査に基づいて記事を作成しています。

単にウェブ上のコンテンツをまとめたわけではなく、上場企業だからこそできるリサーチ力や実際のユーザーへのインタビューに基づいたコンテンツを作成しています。

CAPITA投資ナビ編集部での記事制作の様子が気になる方はこちらもチェックしてください!

※こちらは海外在住の日本人向けコンテンツになります。

海外FXの利益にも税金を払う必要がある?

結論、海外FXや国内FXを問わず、どちらも税金を払う必要があります。

一般的には、雑所得として総合課税の対象となりますので、課税総所得金額に応じた税率(超過累進税率)で課税されます。

引用:国税庁公式HP

ただし、一部の特例では税金を払わなくても良いケースがあります。

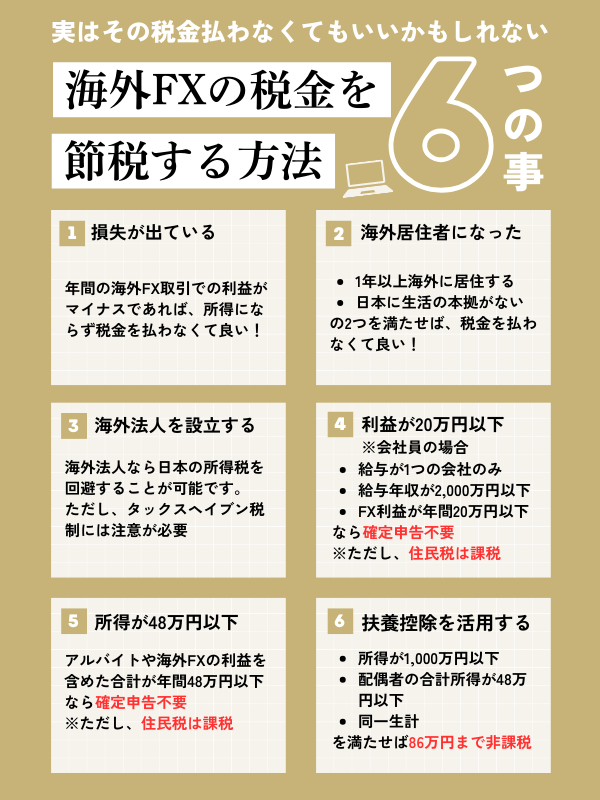

税金を払わなくていいケースは以下の通りです。

- 損失が出ている(=利益がマイナス)の場合

- 海外居住者(非居住者)になった場合

- 海外法人を設立して取引する

これらのケースの場合は、海外FXで取引をしても税金を納める必要がありません。

また、税金の一部を負担しなくてもいいケースは以下の通り。

- 会社員で20万円以下の利益の場合、所得税が課税されない

- ただし、住民税は課税される

- 利益が基礎控除(48万円)以下の場合、所得税が課税されない

- ただし、住民税は課税される

- 家族や配偶者の扶養範囲内(86万円)で利益を調整する

- 86万円を越えた分については課税される

参考:所得税法

投資による利益は、居住国の法律に基づき税金を納める義務があります。

そのため、海外FXで得た利益も日本国内で適切に納税しなければなりません。

海外FXの利益を確定申告しないことは脱税行為に該当します。

もし脱税が発覚した場合、その内容や程度に応じて厳しいペナルティが科されます。

未納分の税金に加え、無申告加算税や重加算税が課せられるほか、悪質なケースでは逮捕される可能性もあるため、注意してください。

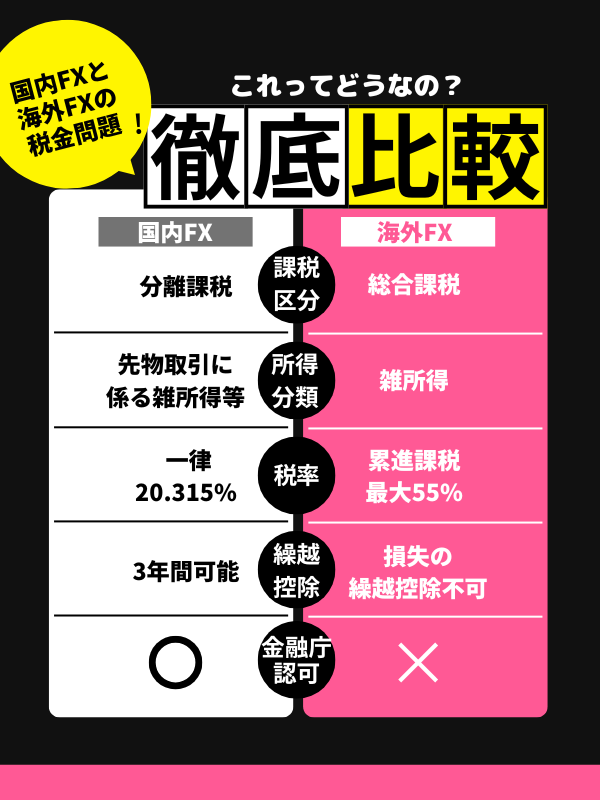

海外FXと国内FXの税率の違い

海外FXと国内FXの税率は大きく異なります。これは、国内FXが分離課税の先物取引に係る雑所得等に分類され税制優遇を受けているため。

雑所得とは、利子所得、配当所得、不動産所得、事業所得、給与所得、退職所得、山林所得、譲渡所得および一時所得のいずれにも当たらない所得

引用:国税庁

上記のいずれにも該当しないため、海外FXも国内FXもどちらも雑所得になります。

ただし、国内FXについては、

居住者の行う特定の先物取引による雑所得等については、所得税を分離して課するものとする。

引用:国税庁

としており、金融庁の認可を受けた国内FX業者での取引が「特定の先物取引」に該当します。

そのため、日本の金融庁の認可を受けていない海外FX業者では所得の分類が異なり総合課税となっています。

| 項目 | 国内FX | 海外FX |

|---|---|---|

| 課税区分 | 分離課税 | 総合課税 |

| 所得の分類 | 先物取引に係る雑所得等 | 雑所得 |

| 税率 | 一律20.315%(所得税+住民税) | 累進課税(5%~45%+住民税10%) |

| 損失の繰越控除 | 3年間可能 | 損失の繰越控除不可 |

| 金融庁の認可 | 必要 | 不要 |

海外FXの税金はいつ課税される?

海外FXの課税タイミングは利益が確定したタイミング

※出金時に課税ではなく、その前に課税がされるので要注意

海外FXの課税タイミングで勘違いされがちなのが、入金・出金時に課税されるというもの。

実際は、入金・出金などの実際のお金の移動ではなく、利益が確定したタイミングで課税されています。

その年分の各種所得の金額の計算上収入金額とすべき金額又は総収入金額に算入すべき金額は、別段の定めがあるものを除き、その年において収入すべき金額(金銭以外の物又は権利その他経済的な利益をもつて収入する場合には、その金銭以外の物又は権利その他経済的な利益の価額)とする。

引用:所得税法

利益確定は大きく2種類。

- ポジションを決済したとき

- スワップポイント(スワップ金利)を受け取ったとき

それぞれ

- 取引が決済されたタイミングで確定した利益

- プラスのスワップポイントを受け取った金額

が課税対象になります。

ただし、

- ポジションを保有中の含み益・含み損は非課税

- マイナスのスワップポイントは経費(損失)として計上可能

になります。

また、口座開設ボーナスや入金ボーナスについてもアカウントに反映された時点で課税対象になるので注意してください。

参考:所得税法

海外FXで税金を支払う具体的なケースと金額を解説

海外FXで実際に税金を支払うときの具体的なケースと金額を解説します。

- ケース①:年収800万円の会社員で年間のFX利益が50万円

- ケース②:専業主婦で年間のFX利益が20万円、アルバイト給与が25万円

- ケース③:学生で年間のFX利益が10万円、アルバイト給与が80万円

それぞれのケースについて

- 確定申告は必要か

- 税金がかかるとしたらいくらかかるのか

を解説します。

年収800万円の会社員で年間のFX利益が50万円

確定申告:必要

かかる税金:合計 103.48万円

- 所得税:54.78万円

- 住民税:48.7万円

結論、このケースでは確定申告は必要かつ税金もかかります。

□ 給与が2,000万円以上

1円でも利益が出ていれば確定申告が必要

□ 給与が2,000万円未満

海外FXでの年間利益が20万円以上なら確定申告が必要

今回は、年収が800万円のため海外FXでの年間利益が20万円未満であれば確定申告は不要でしたが、実際には50万円なので確定申告が必要です。

実際の詳しい計算手順は以下の通り

給与所得控除は以下の計算式に基づきます(所得税法 第28条)。

- 給与所得控除(800万円の場合):800万円×10%+120万円=200万円

- 給与所得:800万円−200万円=600万円

FXの利益50万円は雑所得として加算されます。

- 合計所得金額: 600万円(給与所得)+50万円(FX利益)=650万円

課税所得は、以下の控除を差し引いて算出します。

- 基礎控除:48万円

- 社会保険料控除:年収800万円のケースでは、およそ120万円と仮定

課税所得:650万円−48万円(基礎控除)−120万円(社会保険料控除)=482万円

課税所得482万円に基づいて、所得税率を適用します。

- 所得税の税率(累進課税)

- 195万円以下:5%

- 195万円超〜330万円以下:10%

- 330万円超〜695万円以下:20%

- 税額計算

195万円×5%=9.75万円

(330万円−195万円)×10%=13.5万円

(482万円−330万円)×20%=30.4万円

- 合計所得税:

9.75万円+13.5万円+30.4万円=53.65万円

- 復興特別所得税(所得税額の2.1%)

53.65万円×2.1%=1.13万円

- 総所得税額

53.65万円+1.13万円=54.78万円

住民税は、合計所得金額(650万円)から以下の控除を引いた後に一律10%の税率を適用します。

- 住民税の基礎控除:43万円

- 社会保険料控除:120万円

住民税課税所得

650万円−43万円−120万円=487万円

住民税額

487万円×10%=48.7万円

- 所得税:54.78万円

- 住民税:48.7万円

合計税額:103.48万円

自営業・専業主婦の場合|年間利益48万円以上

所得税の基礎控除が48万円のため、年間所得が48万円以下の場合は申告が必要ありません。

年間所得が48万円未満であれば確定申告の必要はありません。

海外FXでの年間利益が48万円以上→確定申告が必要

海外FXでの年間利益が48万円未満→確定申告不要

※事業所得と雑所得を合算した総所得額が、48万円を超える場合も申告が必要。

ただし、自営業と専業主婦の方も会社員の方と同様に住民税の申告は必要です。

利益が1円でも発生していれば、必ず住民税の申告を行いましょう。

利益がいくら出たのか把握しておきましょう。

確定申告不要制度

所得税及び復興特別所得税の確定申告は、1月1日から12月31日までの1年間に生じた全ての所得(※)とそれに対する所得税及び復興特別所得税の金額を計算し、申告期限までに確定申告書を提出して、源泉徴収(給与や年金などの支払者が、あらかじめ所得税及び復興特別所得税を差し引いて国に納付する制度)された税金や予定納税で納めた税金などとの過不足を精算する手続です。

引用:政府広報オンライン

また、自身が制度の対象となるかどうか把握しておきましょう。

確定申告不要制度の対象となるのは、以下の2つの条件を満たす人です。

- 公的年金等の収入金額の合計額が400万円以下かつ、その公的年金等の全部が源泉徴収の対象となること

- 公的年金等にかかる雑所得以外の所得金額が20万円以下であること

国民年金や厚生年金などの収入が400万円以下でも、FXで20万円以上の所得を得ていれば確定申告が必要です。

対象になるか一度確認しましょう。

国内FXと海外FXの税金の違い

国内FXと海外FXでは、税金の内容が異なります。

ここでは、国内FXと海外FXの税金の違いについて解説していきます。

違いを把握して正しく税金を納めましょう。

国内FXの場合|申告分離課税・税率一定

国内FXの税金は申告分離課税に分類されます。

これは、給与所得など他の所得と合算せず、FXの利益に対する税金を単独で算出します。

所得税は、各種の所得金額を合計し総所得金額を求め、これについて税額を計算して確定申告によりその税金を納める総合課税が原則です。

しかし、一定の所得については、他の所得金額と合計せず、分離して税額を計算し(この点が総合課税制度と異なります。)、確定申告によりその税額を納めることとなります(この点が源泉分離課税制度と異なります。)。これが申告分離課税制度です。

引用:国税庁

また、国内FXの税率は一律20.315%です。

税率の内訳は、所得税15%、住民税5%、復興特別所得税0.315%となります。

所得税(15%)+住民税(5%)+復興特別所得税(0.315%)=20.315%

国内FXの税率は一律で20.315%です!

海外FXの場合|総合課税・超過累進税率

海外FXの利益に対しては、総合課税の制度が適用されます。

総合課税制度とは、各種の所得金額を合計して所得税額を計算するというものです。

引用:国税庁

所得の種類には、給与所得・一時所得などがあり、海外FXで得た利益は雑所得に分類されます。

また、海外FXの利益は税率15〜55%程度の累進課税が課せられます。

税率の内訳は、所得税に加えて復興特別所得税が所得税×2.1%、住民税が約10%です。

具体的な所得に対する税率は以下のとおりです。

| 課税所得 | 税率(%) | 控除額(円) |

|---|---|---|

| ~195万円 | 5% | 0 |

| 195万円超~330万円 | 10% | 97,500 |

| 330万円超~695万円 | 20% | 427,500 |

| 695万円超~900万円 | 23% | 636,000 |

| 900万円超~1,800万円 | 33% | 1,536,000 |

| 1,800万円超~4,000万円 | 40% | 2,796,000 |

| 4,000万円超〜 | 45% | 4,796,000 |

副業程度で月数十万稼ぐ方は国内FXよりも海外FXの方が税金は安く済みます。

ただし、海外FXで月数百万円以上の利益を出すと国内FXよりも税金を多く払わなければいけません。

海外FXの利益が大きくなるにつれて税率も上がります。

海外FXの税金を確定申告する方法

海外FXの税金の確定申告方法に不安を持っている方も多いはず。

ここでは、海外FXの税金を確定申告する方法について解説していきます。

海外FX初心者の方は特に要チェックです。

必要書類を準備する

確定申告をする際にはいくつかの書類が必要になります。

以下の必要書類を用意しましょう。

- 源泉徴収票(給与所得者のみ)

- 各種控除の証明書(社会保険料・医療費・住宅ローンなど)

- 経費の領収書

- 年間取引報告書(年間損益報告書)

また、確定申告の提出にマイナンバーカードがあれば、手続きがスムーズに行くのでおすすめです。

ただし、マイナンバーカードの取得には、カードの申請から交付までに1ヶ月程度かかるため、早めに作成しましょう。

余裕を持って手続きを進めると安心です。

確定申告書を作成する

国税庁サイトにアクセスし、確定申告書等作成コーナーの「作成開始」から確定申告書を作成しましょう。

「マイナンバーカード方式」「ID・パスワード方式」「印刷して提出」から提出方法を選択

生年月日や収入金額、所得金額を入力します。

海外FXの利益は「雑所得」として収入金額や経費を記入してください。

最後に住民税の徴収方法を選び、必要事項を入力したら「入力終了(次へ)」をクリックして完了です。

また、作成する際は以下の点に気をつけて作成するようにしてください。

- 雑所得として申告する

- 必要経費を正確に計上する

- 為替レートを正しく適用する

海外FX利用時に発生した経費は必ず入力するようにしましょう。

経費を入力することで、所得が抑えられ、払う税金を少なくすることができます。

正しく申告を行いましょう。

確定申告書を提出する

申告書の提出は以下の3つの方法で行えます。

- e-Tax(電子申告)

- 郵送

- 税務署への持参

郵送で提出する場合は、期限内に税務署へ書類が到着するよう、余裕を持って送付しましょう。

税務署に直接提出する場合、混雑によって長時間待たされる可能性があるため、避けるのが無難です。

また、提出期限は例年、2月16日から3月15日までとなっています。

期限内に提出し、納税も同時に行いましょう。

提出後も、経費の領収書・年間取引報告書は5年(青色申告者は7年)保管が必要となっています。

余裕をもって提出するようにしてくださいね。

海外FXの税金は会社にバレる?

海外FXで得た所得が20万円を超える場合、確定申告が必要です。

この際、住民税の徴収方法を特別徴収にしていると、会社に送られる住民税決定通知書により住民税額の増加が判明し、海外FXの税金がバレる発覚する可能性があります。

また、給与を管理している総務や経理担当者が気づくケースも考えられます。

ここでは、海外FXの税金を会社にバレにくくする方法を紹介します。

住民税の支払い方法に注意

海外FXによる所得が20万円を超えた場合、確定申告を行う必要があります。

その際、確定申告書第2表の住民税に関する欄で「自分で納付(普通徴収)」にチェックを入れて申告してください。

この方法を選択すると、住民税決定通知書が申告時に記載した自宅住所に送付されるため、会社に通知が届くことを防ぐことができます。

これにより、住民税を通じて海外FXの取引が会社に知られるリスクを軽減できます。

普通徴収への切り替える方法は、確定申告時に住民税の徴収方法を「普通徴収」に変更するだけで大丈夫です。

「自分で納付(普通徴収)」にチェック!

海外FXの税金の節税方法

なるべく支払う税金を少なくしたいですよね。

ここでは、海外FXの税金の節税方法について解説していきます。

利益が大きければ大きいほど以下の方法は効果を発揮します。

必要経費を計上する

海外FXの利益を計算する際、運用にかかった費用を経費として計上することで節税が可能です。

課税対象となる利益は「総収入金額−必要経費」で算出されます。

海外FXを利用する際の経費として認められる主な出費は以下の通りです。

- 取引用のパソコン

- スマホ代

- FX関連の書籍費

- インターネット通信費

- セミナーの受講料・交通費・宿泊費

ただし、経費の判断基準は明確ではないため、自己判断が求められます。

また、税務調査に備え、経費の領収書やレシートを必ず保管しておきましょう。

日ごろから領収書の保管は癖づけておきましょう。

所得税の控除制度を活用する

所得税法では所得控除の制度を設けています。

これは、所得税額を計算するうえで、社会政策上の要請によるもの、各納税者の個人的事情への考慮や最低生活費を保障するためのものなど、税負担面での調整を行う趣旨から設けられているものです。

引用:国税庁

青色申告特別控除は最大65万円の控除が受けることができます。

また、社会保険料控除では、支払った生命保険料や年金額に応じた控除を受けられます。

確定申告時に記入する欄があるため、記入漏れに注意しましょう。

適用可能な控除を事前に確認し、節税効果を最大化するため早めの準備が重要です。

自分で対象となる控除を把握し、申告しましょう。

他の副業がマイナスであれば合算する

海外FXの利益は、他の副業の損失と損益通算ができます。

雑所得に該当する副業には以下があります。

- 仮想通貨取引

- ブログ

- アフィリエイト

- 転売

- ハンドメイドの物販

ただし、雑所得と他の所得との損益通算はできません。

申告分離課税の対象である国内FXの利益とは合算できない点に注意が必要です。

他の副業と合算して節税しましょう。

「海外FXの税金」についてよくある質問

ここでは、「海外FXの税金」についてよくある質問に回答していきます。

海外FXの税金はいくらですか?

海外FXの利益は税率15〜55%程度の累進課税が課されます。

年間の利益額に応じて税率が異なるため、詳細な計算が必要です。

海外FXの税金はバレますか?

住民税額の増加で海外FXの税金が会社にバレる可能性があります。

「自分で納付(普通徴収)」にチェックを入れて確定申告を行うことでバレるのを防ぐことが可能です。

海外FXの損益は通算できない?

海外FXの損益は、同じ雑所得に分類される他の副業の損失と通算することができます。

ただし、申告分離課税で扱われる国内FXの利益とは損益通算はできません。

国内FXと海外FXの損益は別々に扱われるため、注意が必要です。

【まとめ】海外FXにも税金を払う必要がある

この記事では、海外FXにも税金を払う必要があるということについて解説してきました。

- 海外FXの利益は税率15〜55%程度の累進課税が課せられる

- 住民税の増加で会社にバレる可能性がある

- 「自分で納付(普通徴収)」にチェックを入れて申告すればバレない

海外FXは国内FXと比べて税制面では劣っています。

節税対策をしっかりして支払う税金を最小限にしましょう。

アンケート調査へのご協力のお願い

最後までお読みいただきありがとうございました。

CAPITA投資ナビ編集部では、より良いコンテンツ制作のためのアンケートを実施しております。

お読みいただいたコンテンツに対してのご意見・ご感想をいただけますと幸いです。

引き続き、株式会社CAPITAならびにCAPITA投資ナビをよろしくお願いいたします。

また、投資商材や業者に関する口コミ調査も実施中です。ご協力をよろしくお願いいたします。

※こちらは海外在住の日本人向けコンテンツになります。